O céu não desabou na Venezuela

Publicado em TENDÊNCIAS/DEBATES da Folha de S. Paulo de 7/3/13

A desvalorização recente da moeda venezuelana provocou alguma discussão na imprensa internacional. Boa parte dela se baseia em números equivocados e análises falhas, fato que não surpreende. Desta vez, o prêmio de erro numérico vai para Moisés Naím, por escrever no “Financial Times” que “durante a presidência de Hugo Chávez, o bolívar foi desvalorizado em 992%”.

Os fãs da aritmética vão notar imediatamente que isso é impossível. O máximo que uma moeda pode ser desvalorizada é 100%, ponto no qual valeria zero dólares. Parece que uma gama muito grande de exagero é permissível ao se escrever sobre a Venezuela, desde que seja exagero negativo.

Segundo a maioria dos relatos da mídia, a Venezuela precisou desvalorizar sua moeda, o “bolivar fuerte”, para conseguir mais bolívares para cada dólar de receita petrolífera. Reflitamos sobre isso. Quando o governo desvaloriza a moeda de 4,3 para 6,3 bolívares, o que está fazendo? Está dando dois bolívares fortes adicionais para cada dólar recebido em receita petrolífera. Mas é claro que ele poderia criar o mesmo montante de dinheiro sem desvalorizar a moeda.

Os oponentes poderiam objetar: “Mas criar dinheiro eleva a inflação”. Contudo, o fato de o governo estar dando dois bolívares adicionais por cada dólar recebido também é geração de dinheiro. A diferença principal é que a desvalorização também eleva a inflação, ao elevar o preço dos produtos importados.

Por que desvalorizar, então? A desvalorização tem outros efeitos. Embora o encarecimento dos importados leve a inflação a subir, também beneficia a produção doméstica, que compete com os importados. E, o que talvez seja mais importante, a desvalorização encarece o dólar, aumentando com isso o custo da fuga de capitais. Isso ajuda o governo a conservar mais dólares dentro do país.

É por isso que as fontes oposicionistas -e, com frequência, a mídia se baseia nelas- dizem que a desvalorização foi insuficiente, que outra virá em breve etc. Elas querem incentivar a fuga de capitais, que imporia mais pressão sobre a moeda. Estão torcendo por uma espiral de inflação-desvalorização, em que a inflação torna a moeda mais sobrevalorizada (em termos reais), suscitando nova desvalorização, que provoca mais inflação, mais fuga de capitais e assim por diante.

Mas as espirais de inflação-desvalorização na América Latina são coisa do passado e uma desvalorização a cada poucos anos está muito longe de ser uma espiral. Na realidade, não obstante as previsões na mídia de que a inflação chegaria a 60% após a desvalorização de janeiro de 2010 -maior que essa última-, a inflação de longo prazo não subiu e a inflação cheia aumentou apenas temporariamente. Depois disso, a inflação caiu por mais de dois anos, ao mesmo tempo em que o crescimento econômico subiu para 5,6% no ano passado.

Quanto à dívida pública, ela é sustentável sem dificuldade. O FMI projeta a dívida pública bruta venezuelana em 2012 em 51,3% do PIB (comparado a mais de 90% no caso da Europa). Uma medida melhor é a carga de juros da dívida externa pública, que em 2012 representou cerca de 1% do PIB, ou 4,1% da receita de exportações da Venezuela.

A economia do país apresenta uma série de distorções e problemas, incluindo escassez recorrente de bens diversos, e alguns deles estão relacionados ao sistema de taxa de câmbio. Mas nenhum dos problemas representa uma ameaça sistêmica à economia, do modo como, por exemplo, as bolhas imobiliárias nos EUA, no Reino Unido, na Espanha e em outros países representaram em 2006.

Apesar dos desejos em contrário tão fortemente representados na mídia, é provável que a economia da Venezuela continue a crescer por muitos anos ainda, pelo menos enquanto o governo continuar a apoiar o crescimento e o emprego.

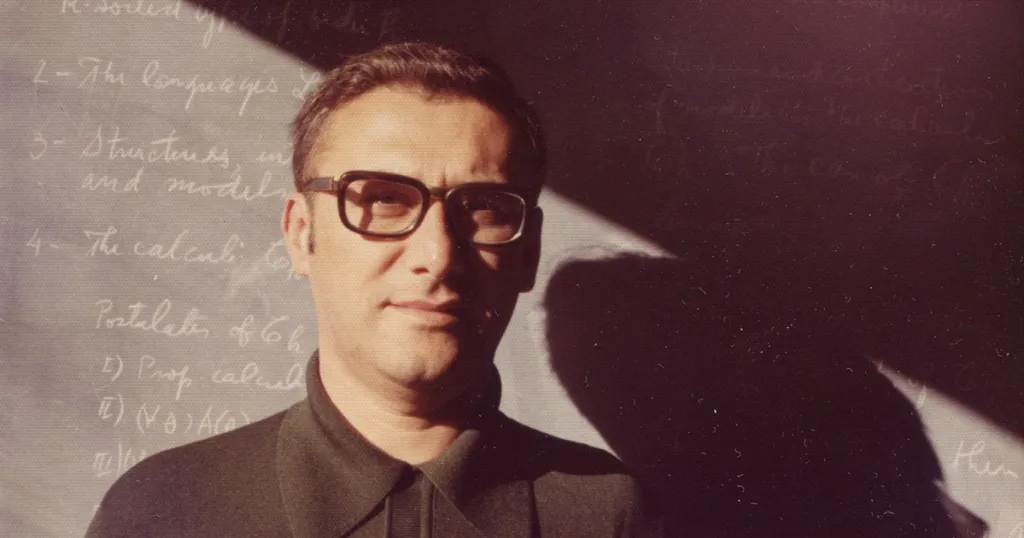

MARK WEISBROT, 58, é codiretor do Centro de Pesquisas Econômicas e Políticas, em Washington, e presidente da Just Foreign Policy

Tradução de CLARA ALLAIN