Os mitos da razão econômica

Gentil e civilizadamente fui contestado pelo jornalista Rolf Kuntz, de “O Estado de S. Paulo”, que garantia ter desvendado esparsas e variadas advertências nas sucessivas edições do World Economic Outlook (WEO) e do Global Financial Stability. Logo me ocorreu que estávamos, Kuntz e eu, diante de uma situação borgeana. Jorge Luis Borges falava obsessivamente do enigma do texto e de sua inevitável reconstrução pelo leitor.

Crise não mudou as premissas a respeito das interrelações entre mercados financeiros, crédito e moeda

Pois, o relatório do Independent Evaluation Office arriscou-se a decifrar os enigmáticos textos dos macroeconomistas do Fundo. Concluiu que “as fragilidades analíticas estão na raiz das falhas mais evidentes”. Na visão do comitê independente, os erros e omissões decorrem fundamentalmente de dissonâncias cognitivas engendradas pelo “pensamento de grupo” e da combinação entre abordagens analíticas equivocadas e hiatos de conhecimento (leia-se, descaso com as visões e supostos alternativos). “Groupthink diz respeito ao aprisionamento dos grupos homogêneos e coesos nos paradigmas convencionais sem questionar suas premissas básicas”. A visão predominante no staff do FMI- um grupo coeso de macroeconomistas – assegurava que a disciplina de mercado e a autorregulação seriam suficientes para impedir a ocorrência de sérios problemas nas instituições financeiras. A isso se juntava a crença na baixa probabilidade da eclosão de crises nas economias desenvolvidas dotadas de sistemas financeiros sofisticados, suavemente regulados, com grande e crescente participação nos mercados globais.

O staff do Fundo também estava convencido da capacidade dos mercados desregulados não só em alocar os recursos de forma eficiente como também em redistribuir adequadamente os riscos entre os agentes melhor preparados para suportá-los. “O Fundo Monetário foi claramente influenciado (e algumas vezes intimidado) pela reputação e expertise das autoridades nacionais (das nações desenvolvidas); esse é talvez um caso de captura intelectual”.

Captura intelectual é uma expressão eufêmica para designar as genuflexões diante do pensamento dominante, numa prova de que o entendimento iluminista sucumbe a seus próprios mitos. (Na Dialética do Esclarecimento, Adorno e Horkheimer espantam-se diante da “disposição enigmática das massas tecnologicamente educadas a deixar dominar-se pelo fascínio de um despotismo qualquer”. A recaída do esclarecimento na mitologia não deve ser buscada nas mitologias singulares, “mas no próprio esclarecimento paralisado pelo temor da verdade”).

A capitulação não foi, portanto, apanágio dos macroeconomistas do Fundo Monetário, mas contaminou maciçamente as análises da maioria dos profissionais da Ciência Triste, encantados com o mito dos modelos dinâmicos de equilíbrio geral estocástico (DSGE) que na interpretação do relatório “incluem o dinheiro e os mercados de ativos financeiros de uma forma rudimentar… mas talvez seja mais preocupante a sobre utilização pelos economistas de “modelos” como únicos instrumentos válidos para analisar processos econômicos muito complexos”.

Imagino que nem mesmo a dinâmica nada estocástica da crise financeira tenha convencido os crentes recalcitrantes a mudar suas premissas a respeito das interrelações entre mercados financeiros, crédito e moeda no – cruz-credo saravá treis veis, chô palavra mardita – capitalismo moderno.

Na aurora da crise financeira, Willem Buiter, hoje economista-chefe do Citigroup, apontou as armas da crítica na direção dos sistemas financeiros “intrinsecamente disfuncionais, ineficientes, injustos e regressivos, vulneráveis a episódios de colapso”, um exemplo de “capitalismo de compadres”, sem paralelo na história econômica do Ocidente. “É uma questão interessante, para a qual não tenho resposta… Não sei se os que presidiram e contribuíram para a criação e operação [desse sistema] eram ignorantes, cognitivamente e culturalmente capturados ou, talvez, capturados de forma mais direta e convencional pelos interesses financeiros”.

A Hipótese dos Mercados Eficientes, pérola da ideologia neoliberal, estrebucha, alvejada por sua própria fuzilaria. Os tiros ricocheteiam na realidade da finança desregulada. As crises financeiras se multiplicam desde os anos 80. A frequência dos episódios compromete o prestígio dos curandeiros dos mercados desimpedidos, mas ainda não abalroou o poder dos patrões da finança e de seus aliados nos Bancos Centrais e na academia. É cedo para celebrar as exéquias dos mitos da economia pseudocientífica.

___________

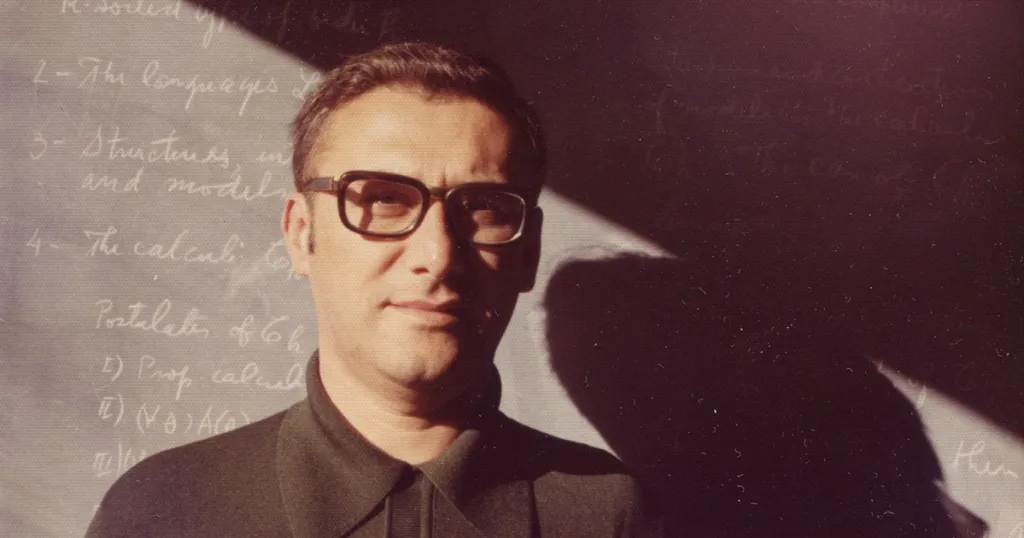

Luiz Gonzaga de Mello Belluzzo, ex-secretário de Política Econômica do Ministério da Fazenda é professor titular do Instituto de Economia da Unicamp e escreve mensalmente às terças-feiras. Em 2001, foi incluído entre os 100 maiores economistas heterodoxos do século XX no Biographical Dictionary of Dissenting Economists.

Fonte: Valor Econômico